Moms One Stop Shop er en særordning for virksomheder som har fjernsalg af varer samt salg af bestemte ydelser, hvor momsen skal betales i forbrugerens land. Med Moms One Stop Shop ordningen kan du vælge kun at registrerer, indberette og betale moms i Danmark af dit salg til kunder i hele Europa. Læs mere om ordningen her.

I denne guide viser vi, hvordan du sætter Moms One Stop Shop op i Billy.

OBS: Det er vigtigt, at alle punkter bliver fulgt korrekt, da du kan ændre på nogle grundlæggende standardindstillinger, hvis du gør det forkert. Læs derfor artiklen grundigt igennem, da der løbende vil være vigtige informationer, som du skal notere dig. Hvis du er i tvivl om noget, så skriv til billy@billy.dk.

Oprettelse af momskonti

Først skal vi have oprettet de nødvendige momskonti for hvert EU-land, du sælger de omfattede varer og ydelser til. Her skal vi oprette en ny konto under kontogruppe "Skyldig Moms" til hvert eneste land man laver salg.

Trin 1 - Momskonti

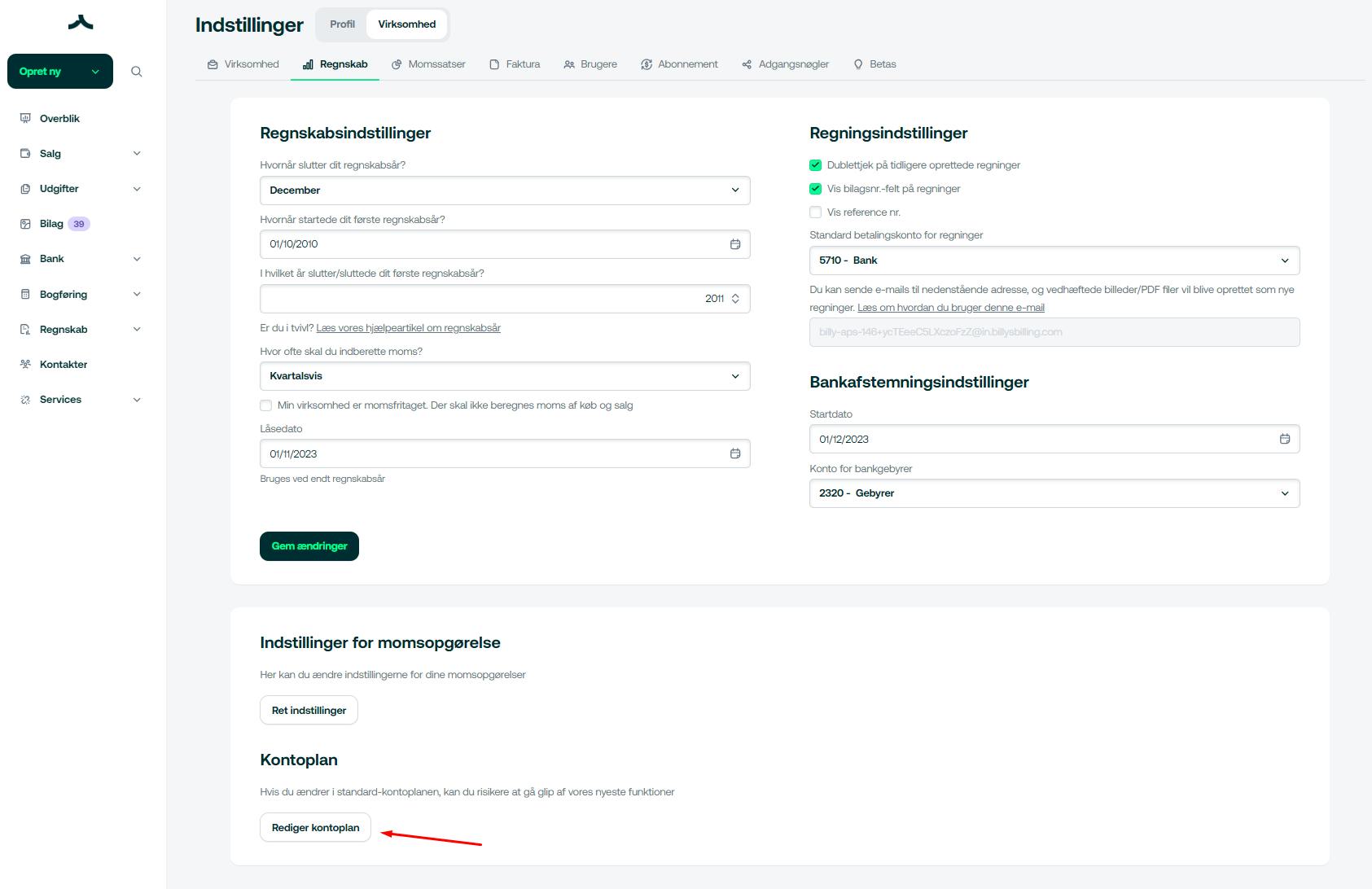

- Vælg Indstillinger nede i venstre hjørne.

- Vælg derefter Virksomhed

- Vælg Regnskab.

- Vælg nu Rediger kontoplan under Kontoplan.

- Vælg Opret konto oppe i højre hjørne

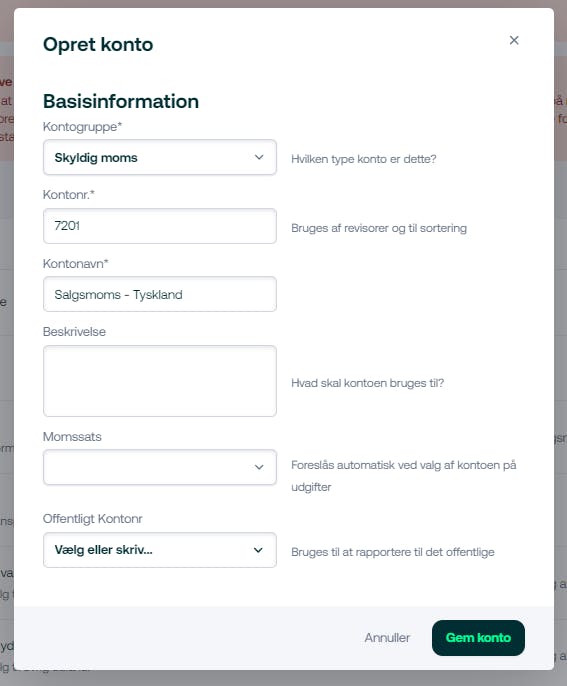

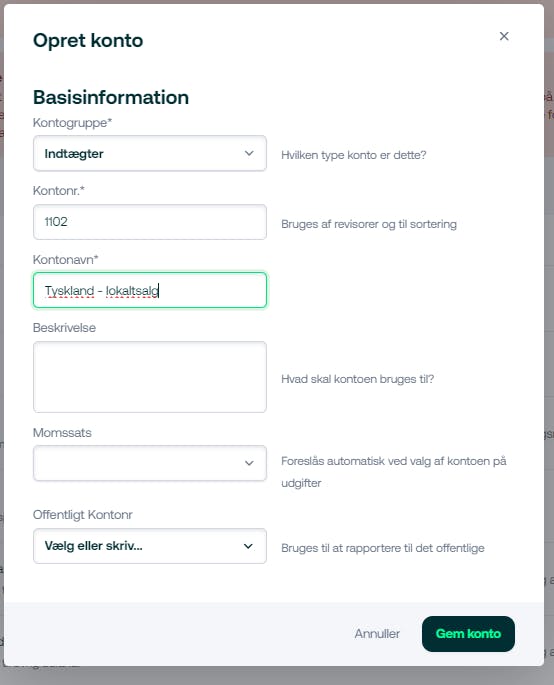

- I feltet Navn skriver du Salgsmoms efterfulgt af det land, som du er i gang med at oprette momskonto for (i det anviste eksempel Tyskland).

- Under Gruppe vælger du Skyldig moms.

- Vælg fx. kontonr. 7201

- Feltet Beskrivelse kan du udfylde som en note til dig selv om kontoens brug, men det er valgfrit.

- Når du har udfyldt de nødvendige felter, så tryk på Gem konto.

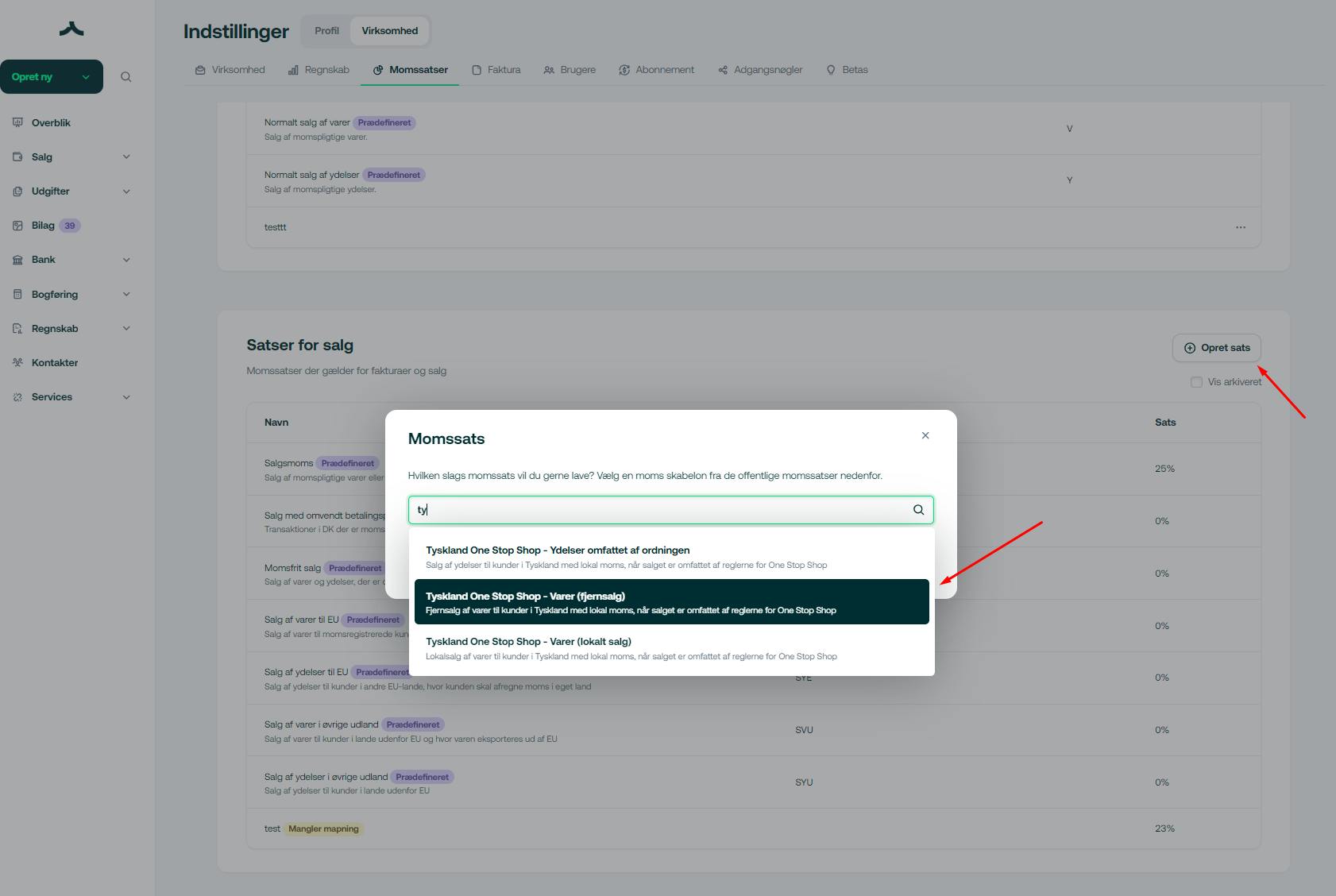

Trin 2 - Salgskonti

Nu skal vi have oprettet en salgs bogføringskonto til hvert land. Hvis du både har "varer fjernsalg og ydelser" samt "varer lokaltsalg" skal du oprette en konto til hver af disse.

For eksempel "Tyskland - varer lokaltsalg" og "Tyskland - fjernsalg og ydelser". I de fleste tilfælde vil det være "Varer - fjernsalg og ydelser", og vi anbefaler derfor at undersøge hos SKAT.dk, hvilken slags salg du har.

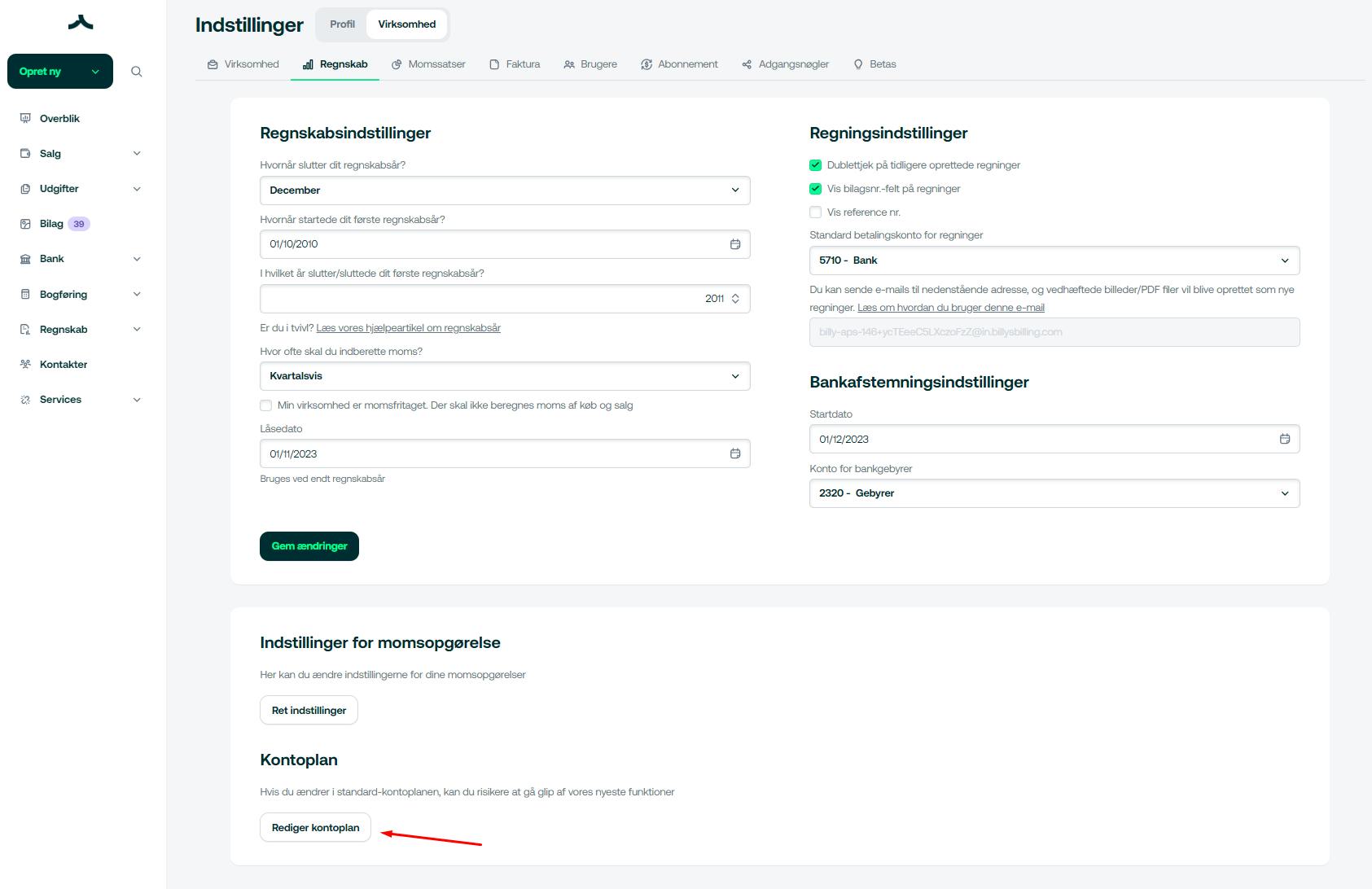

- Vælg Indstillinger nede i venstre hjørne.

- Vælg derefter Virksomhed

- Vælg Regnskab.

- Vælg nu Rediger kontoplan under Kontoplan.

- Vælg Opret konto oppe i højre hjørne

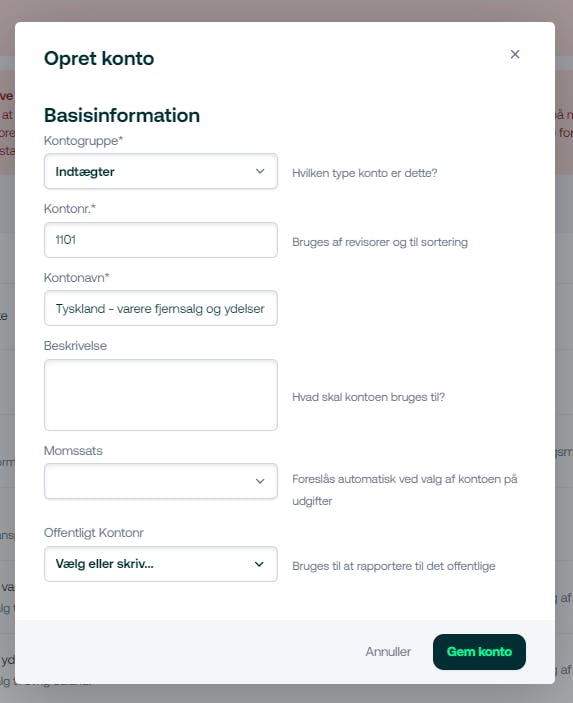

- I feltet Navn skriver du Landet - Varer fjernsalg og ydelser (i det anviste eksempel Tyskland).

- Under Gruppe vælger du Indtægter.

- Vælg fx. kontonr. 1101

- Feltet Beskrivelse kan du udfylde som en note til dig selv om kontoens brug, men det er valgfrit.

- Når du har udfyldt de nødvendige felter, så tryk på Gem konto.

- Har du også Lokaltsalg skal du også oprette en konto for dette:

Trin 3 - Momsopgørelse

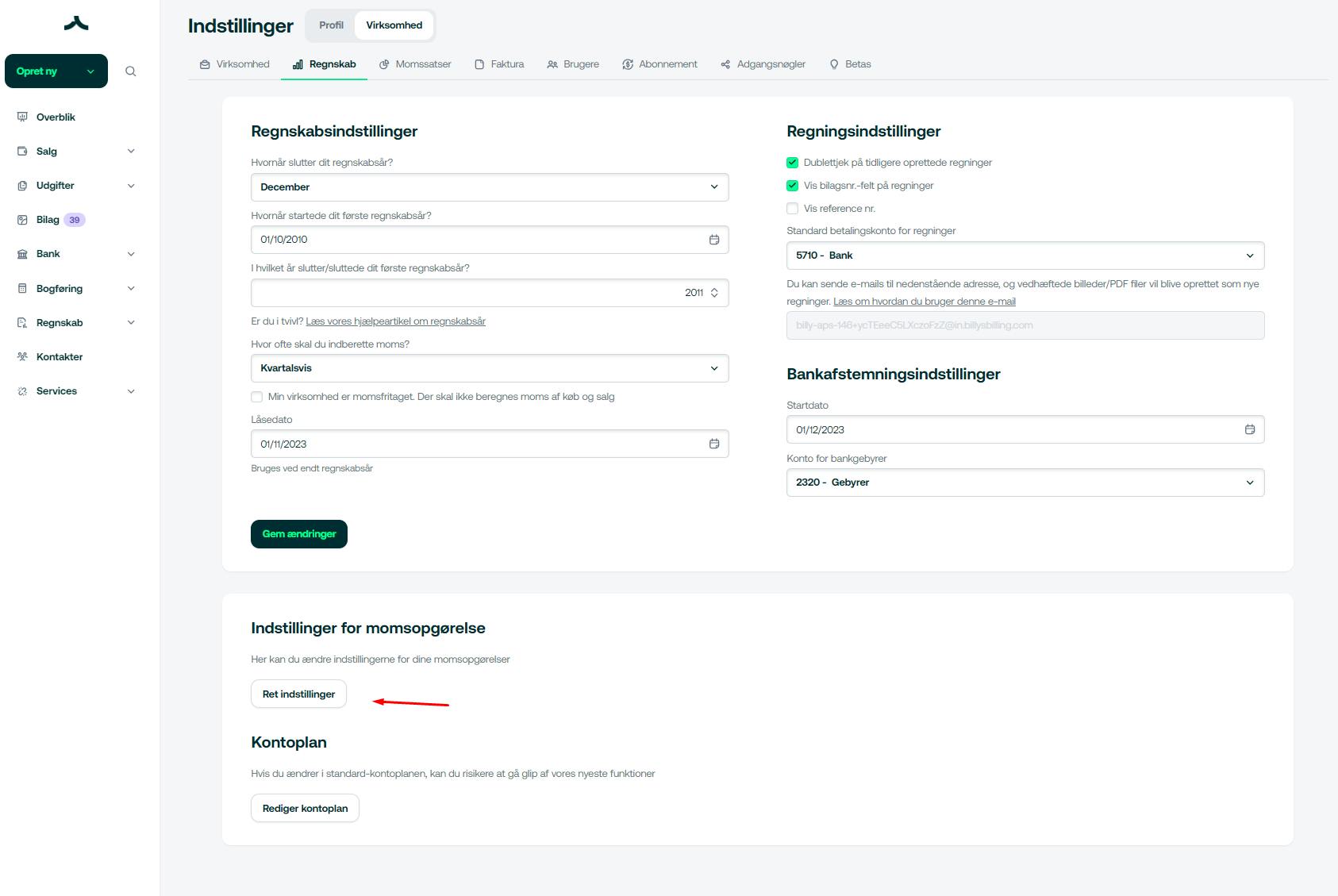

- Vælg Indstillinger nede i venstre hjørne.

- Vælg derefter Virksomhed

- Vælg Regnskab.

- Vælg nu Ret indstillinger under Indstillinger for momsopgørelse

- OBS: Det er vigtigt, at du ikke sletter eller retter i de eksisterende momskonti!

- Opret Momskonto

- Vælg Konto (den du har oprettet på konto 7200)

- Momsprioteten kan du selv vælge ift. hvilken rækkefølge du vil se dem i.

Du skal gentage denne proces for hvert EU-land, hvortil du sælger, der er omfattet af de nye momsregler.

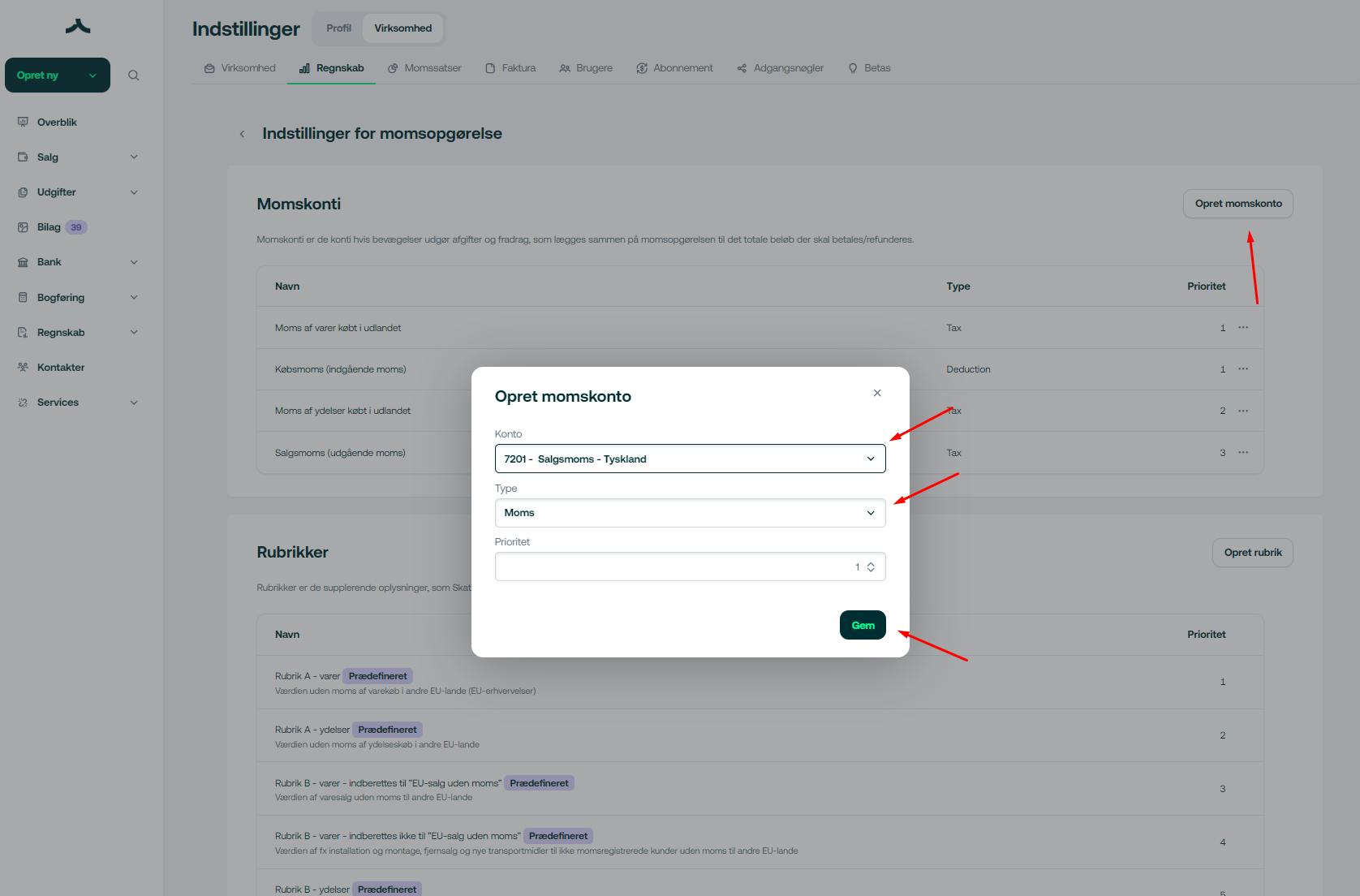

Trin 4: Oprettelse af momssatser og regelsæt

Næste punkt er at få oprettet de momssatser, som de forskellige lande bruger, og det regelsæt, som skal sikre, at de bruges korrekt ved fakturering.

- Vælg Indstillinger nede i venstre hjørne.

- Vælg Virksomhed

- Vælg derefter Momssatser.

- Vælg nu Opret sats.

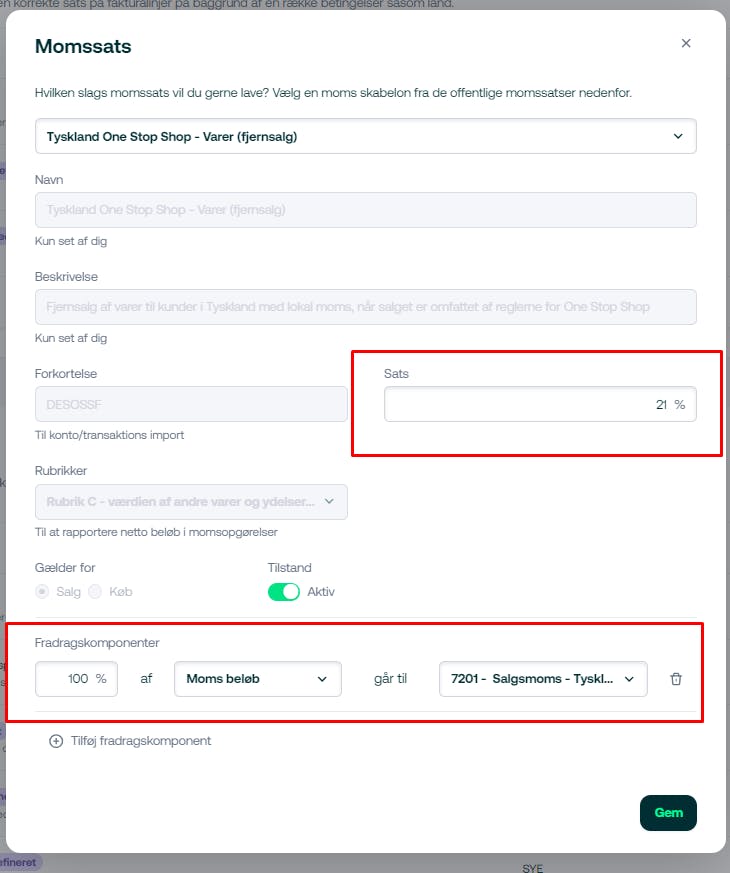

- Her skal du vælge en af de offentlige momssatser (se billede)

- Du skal selv skrive procent satsen (lokale regler gælder)

- Tryk på Tilføj Fradragskomponent og vælg at 100% af momsbeløbet skal gå til kontoen 7201 - Salgsmoms Tyskland

- Tryk Gem.

- Du skal lave en momssats for hvert EU-land, som du sælger de omfattende varer/ydelser til.

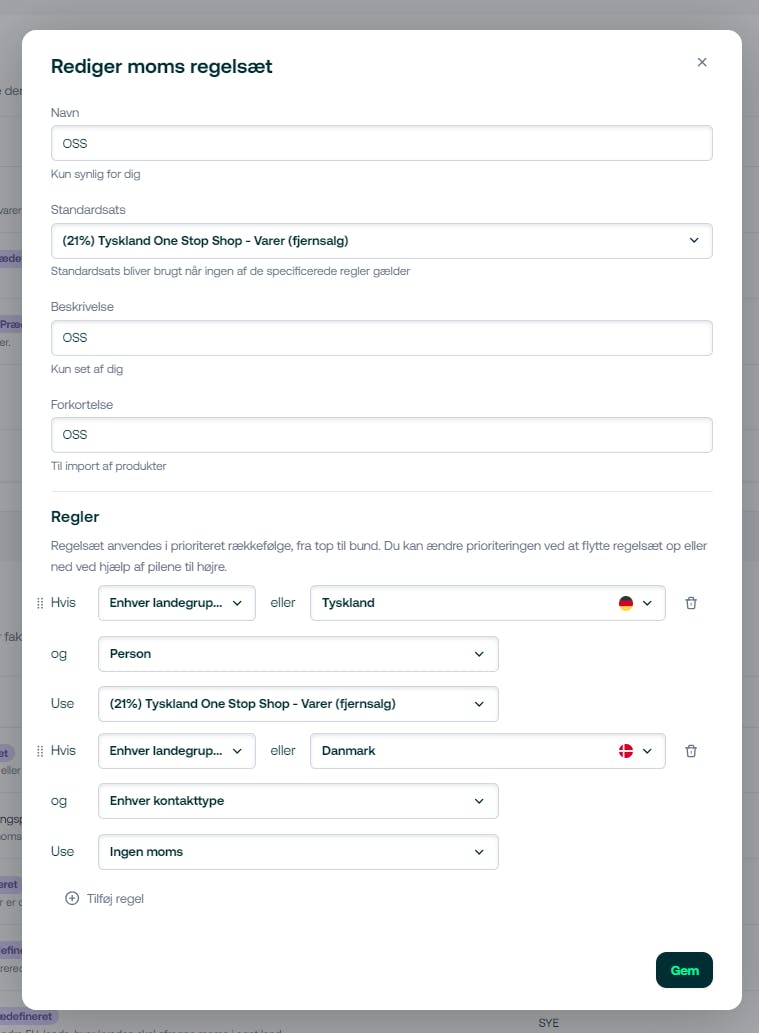

Du skal nu oprette et regelsæt pr. land:

- Vælg nu Opret regelsæt.

- I feltet Navn angiver du One Stop Moms.

- Feltet Beskrivelse er igen valgfrit.

- Ved Standardsats vælger du den sats du lige har oprettet.

- Under Regler er der en række felter, der skal udfyldes. Når du udfylder for de forskellige EU-lande, så vælg landet under Ethvert land, Privatperson under Enhver kontakttype og den oprettede momssats for landet under satsen du har oprettet i steppet før. I eksemplet på billedet under er det sat op efter Tysk moms på 21%.

- Du skal også udfylde endnu en regel, hvis enhver landegruppe eller Danmark og enhver kontaktype - brug ingen moms. (Se venligst billedet)

- Tryk Gem, efter at du har udfyldt regelsættet.

Trin 5: Oprettelse af produkt og kunde

For at bruge de oprettede momssatser og få registreret salg og moms på de rigtige linjer i momsopgørelsen, så skal vi have oprettet den solgte ydelse og kunden korrekt. OBS: Du skal oprette et produkt pr. land.

Først opretter vi produktet.

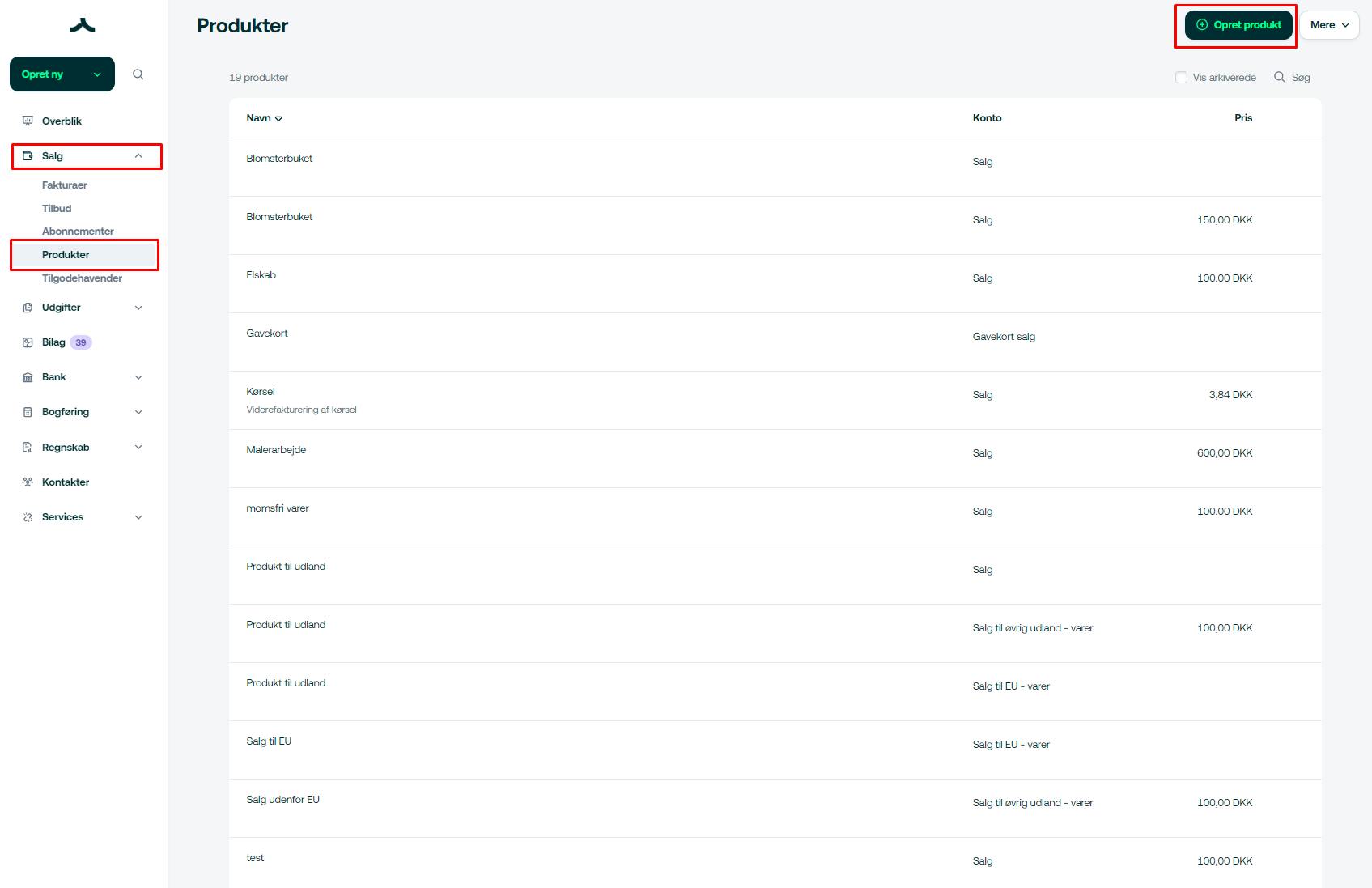

- Vælg Salg ude i venstre side.

- Vælg derefter Produkter.

- Vælg Opret produkt.

- Udfyld navnet på din ydelse eller vare – sørg for, at du giver den et navn eller et produkt-nr., så du kan finde produktet, når du sælger ydelser omfattet af Moms One Stop Shop (dine kunder vil kunne se navn, men ikke produkt-nr., på dine fakturaer).

- Ved Indtægtskategori vælger du den konto som passer til landet (i dette tilfølge 1101 Tyskland.)

- Under Moms vælger du det oprettede regelsæt One Stop Moms.

- Resten af felterne er valgfri.

- Tryk Gem produkt, når de nødvendige felter er udfyldt.

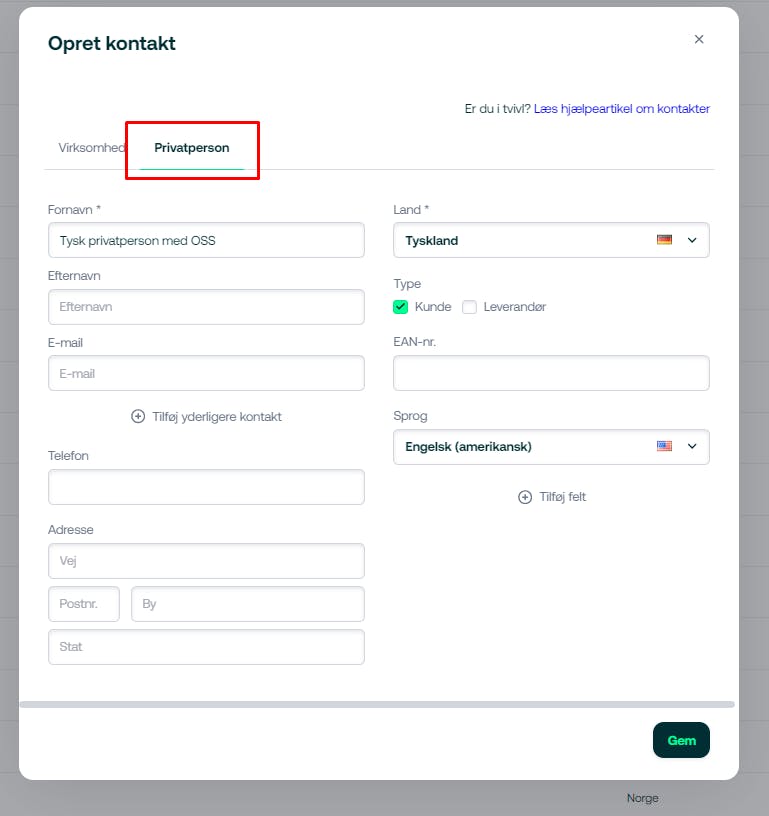

Nu opretter vi en kunde (hvis du allerede har oprettet dine kunder korrekt, er dette step ikke nødvendigt).

- Vælg nu Kontakter ude i venstre side.

- Vælg derefter Opret kontakt.

- Vælg Privatperson.

- Udfyld din kundes oplysninger i de forskellige felter.

- Aftjek Kunde, og tryk derefter Gem.

Oprettelse af faktura til ”Moms One Stop Shop-kunde”

Nu vil vi vise, hvordan du opretter en faktura ved et salg, der er omfattet af Moms One Stop Shop.

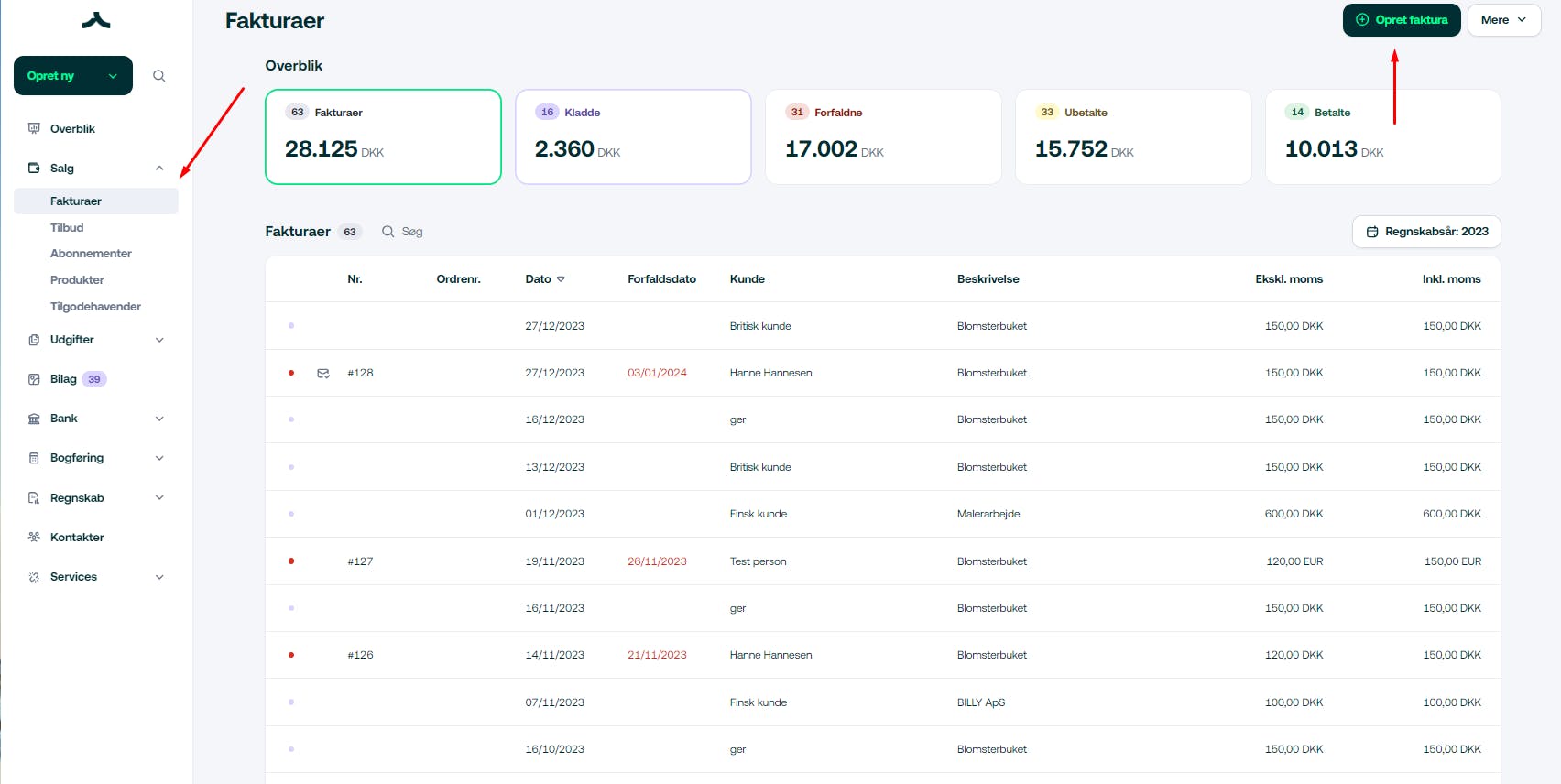

- Vælg Salg i sidemenuen.

- Vælg derefter Fakturaer

- Klik på Opret faktura.

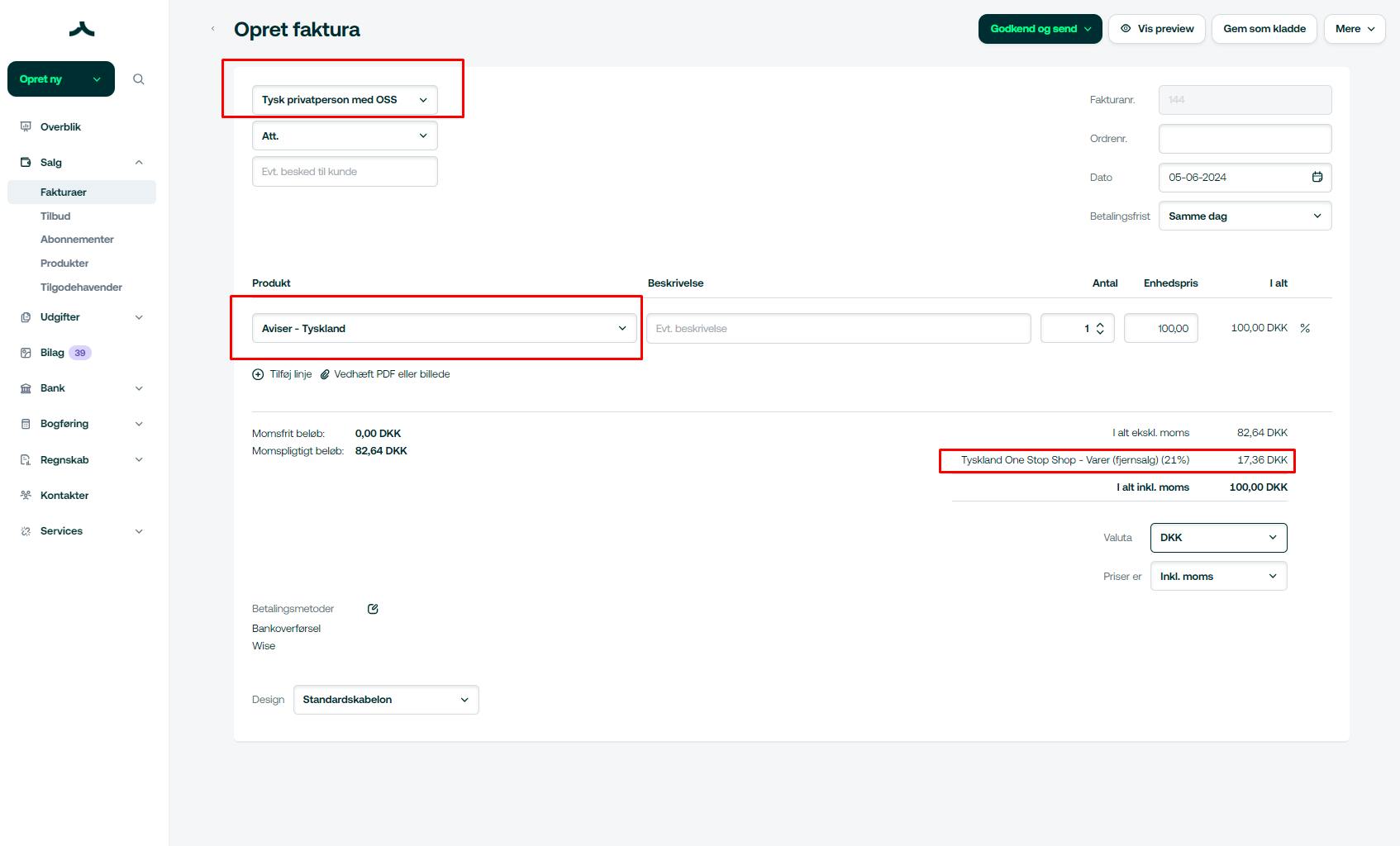

- I feltet Vælg kunde vælger du din private kunde fra et andet EU-land.

- I feltet Vælg produkt vælger du produktet oprettet med One Stop Moms.

- De øvrige oplysninger udfylder du som normalt.

- Du kan nu se, at fakturaen har pålagt den korrekte moms for den givne kunde, og at fakturaen kan godkendes.

Når det er blevet tid til at indberette moms, kan du oprette forbindelse til SKAT og overføre dine tal til SKAT med et enkelt klik. Det kan du læse om her.

Herefter skal du indberette One Stop Shop beløbene til SKAT, som beskrevet her.

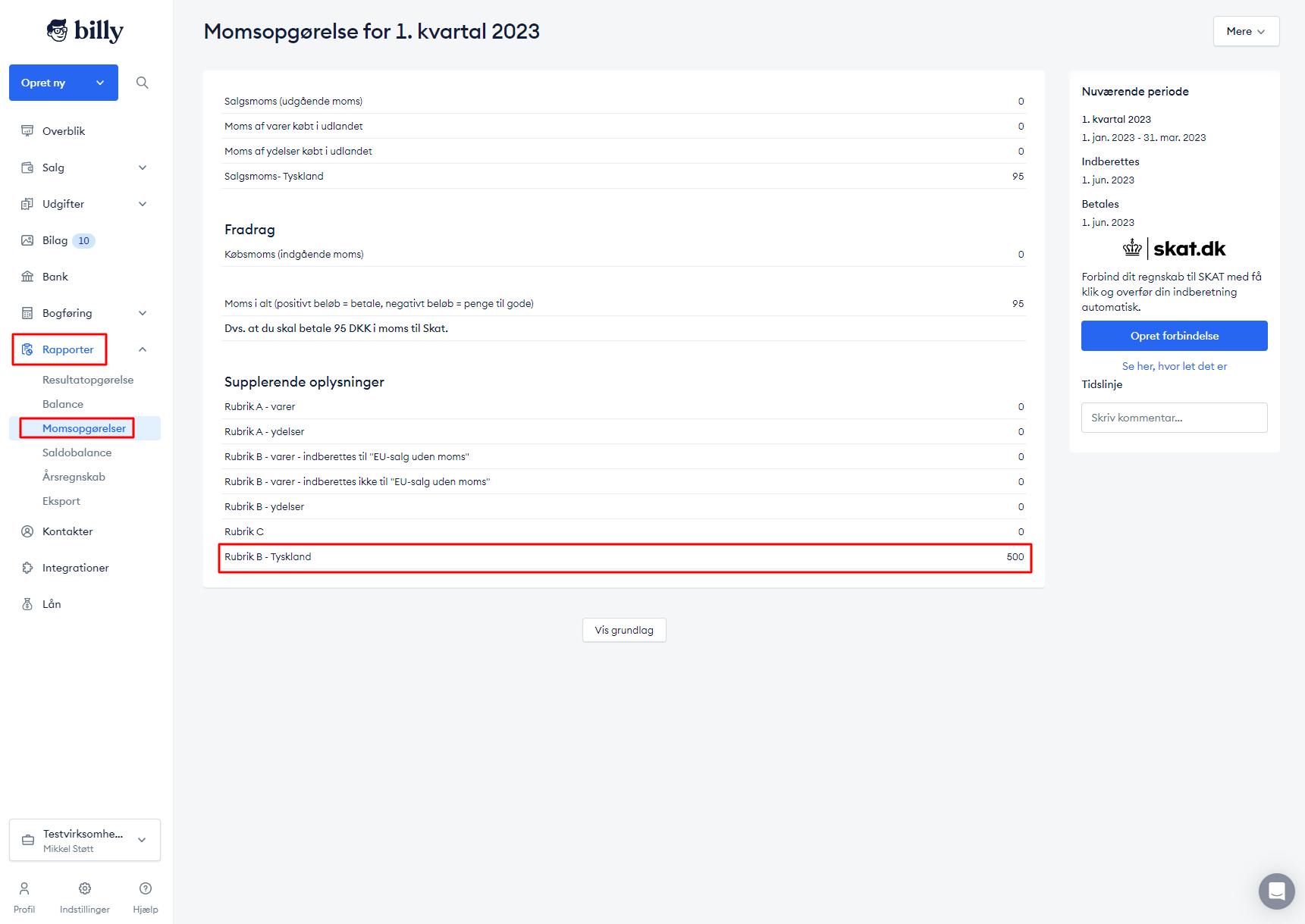

Indberetning af almindelig momsopgørelse og Mini One Stop Shop (M1SS)

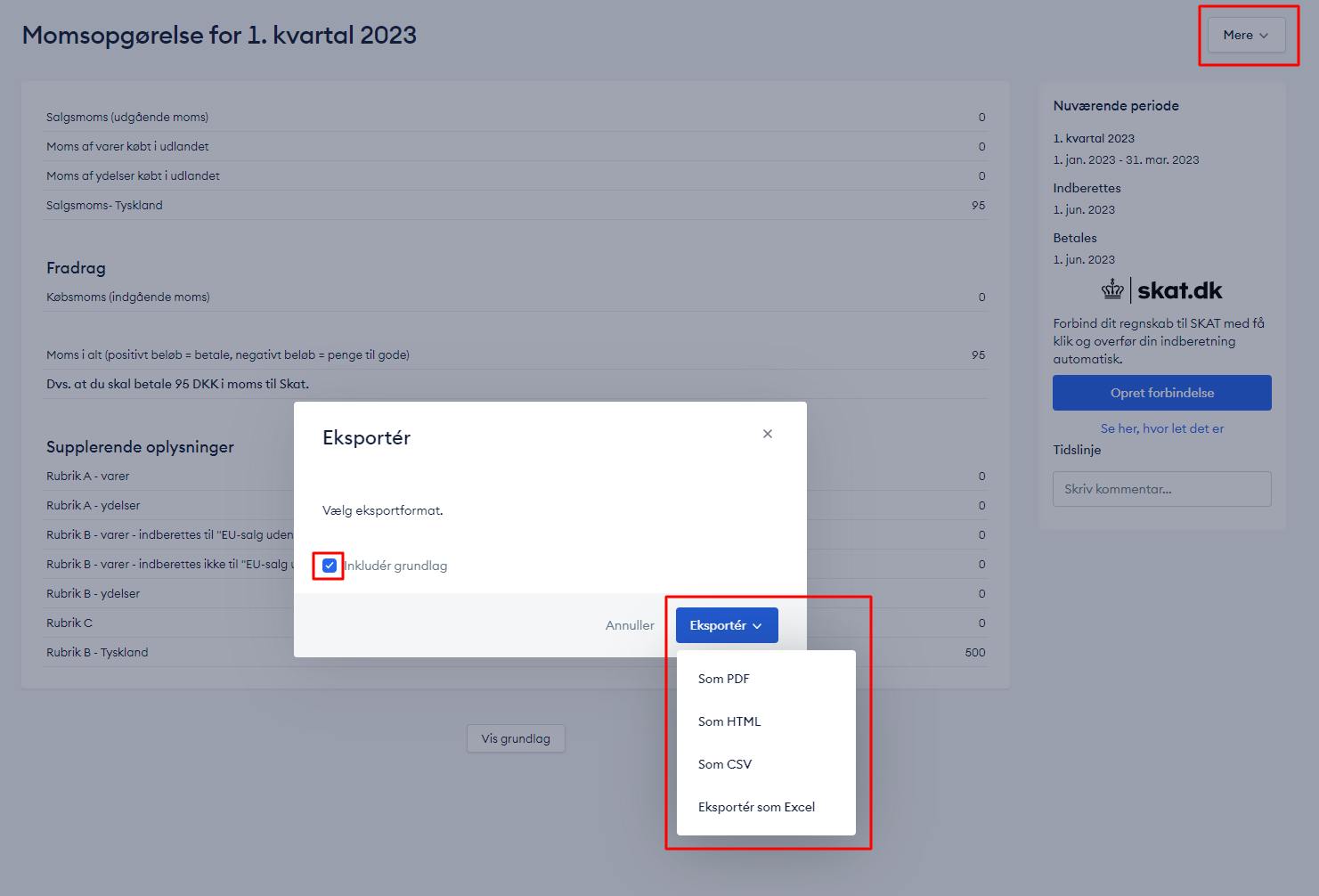

Når det er tid til indberetning, skal du indberette to steder. Du skal først og fremmest indberette din almindelige momsopgørelse og dernæst dit salg omfattet af Moms One Stop Shop på M1SS. Hvis du normalt indberetter halvårligt, skal du være særlig opmærksom på, at One Stop Moms altid indberettes kvartalsvis. Dette kan give dig nogle udfordringer, hvilket vi vender tilbage til.

Når du indberetter din almindelige momsopgørelse, skal du kun indberette felterne Salgsmoms (udgående moms), Moms af varer købt i udlandet, Moms af ydelser købt i udlandet, Købsmoms (indgående moms) samt de supplerende oplysninger (rubrikkerne). Du skal være opmærksom på, at når du indberetter Rubrik B, skal alle dine oprettede Rubrik B tages med på den almindelige momsopgørelse. Det vil sige, at du skal lægge alle dine Rubrik sammen og skrive det samlede tal i Rubrik B ved indberetning. I det viste eksempel ville det give en samlet Rubrik B på 2.000 (1500+500=2.000).

Når du indberetter dit salg omfattet af Moms One Stop Shop Moms, skal indberette dit salg til hvert land ex. moms samt momsbeløbet for hvert land. Dit salg ex. moms for hvert land finder du under den særligt oprettede Rubrik B (eksempelvis Rubrik B – Tyskland), og momsen finder du på den oprettede linje for moms. I det viste eksempel skulle der derfor indberettes for salg til Tyskland: 500 i salg ex. moms og 95 i moms.

VIGTIGT, HVIS DU NORMALT INDBERETTER HALVÅRLIGT: Hvis du normalt indberetter din momsopgørelse halvårligt, skal du være særligt opmærksom, når du indberetter 2. og 4. kvartal for Moms One Stop Shop. I og med at Moms One Stop Shop indberettes pr. kvartal, vil der være to perioder af Moms One Stop Shop i en momsopgørelse, når du skal indberette 2. og 4. kvartal for Moms One Stop Shop. Derfor skal du klikke ind på grundlaget for de enkelte momskonti og rubrikker (dette gør du ved at klikke på tallet i ”Momsopgørelsen for perioden”) og angive den periode, du skal indberette for, så du kan se de korrekte tal. Dette er kun nødvendigt ved 2. og 4. kvartal, når du indberetter din almindelige momsopgørelse halvårligt.

Er du i tvivl om indholdet i dette afsnit, så skriv til billy@billy.dk, da det er vigtigt, at du forstår det korrekt.

Hvis du har brugt den gamle metode, og nu skal opdatere den til den nye metode

Hvis du før har gjort brug af OSS i Billy, skal du nu ændre det til den nye metode, da vi nu er blevet bedre til at håndtere det. Du kan derfor følge nedenstående steps, således at din moms er helt korrekt fremadrettet.

- Først skal du tjekke at der er bogføringskonti til hvert land. Her gælder det både momskonti og salgskonti. Hvis ikke, skal du følge ovenstående guide.

- Herefter skal du tjekke at momssatserne er opdateret og korrekte.

- Tjek at regelsættet virker efter hensigten.

- Tjek at produkterne er opsat korrekt

- Ved næste momsindberetning skal du indberette manuelt, da der skal udlignes forskellige rubrik beløb.

- I stedet for at summere på land, skal du summere på beløb, der er varer solgt via lokalt salg (rubrik b-varer) og ydelser, fjernsalg af varer (rubrik c).

- Dette skal udregnes og skrives ind manuelt.

- Det kan udregnes ved at gå til saldobalance, og vælge din momsperiode (fx kvartalsvis), og udregn forskellen på saldoen i momsperioden man indberetter for, og saldoen i perioden før (salgskonti lande + det beløb der står i b og c) .

- FX. hvis man indberetter for 1. Kvartal 2024, og saldoen er 50.000,-, og saldoen i 4. Kvartal 2023 er 40.000,-, skal man indberette 10.000,-. Dette skal sættes ind i rubrik b og c hos SKAT.

Hvis der opstår flere spørgsmål, henviser vi til enten SKAT eller en revisor da OSS-shop er et emne med mangle regler.