Hvis du køber en computer som skal anvendes i både privat og erhvervsmæssig sammenhæng, kan du godt få momsfradrag for det erhvervsmæssige forbrug. Det gør du ved at give et realistisk skøn over fordelingen mellem det private og erhvervsmæssige forbrug, og så kan du få et forholdsmæssigt momsfradrag.

Husk det skal være tydeligt at computeren købes, fordi den er meget nødvendig for drive at virksomheden. Dvs. at du fx ikke kan købe 5 computere, der bruges privat og til erhverv, til din enkeltmandsvirksomhed, hvor der er 1 ansat. Det godkender SKAT ikke. Eller de godkender i hvert fald ikke momsfradraget.

I denne artikel vil vi vise, hvordan du bogfører købet af en computer fra en dansk leverandør. Vi vil også vise hvordan computertilbehør såsom mus, tastatur og skærm bliver bogført.

Sådan bogføres køb af en computer til både privat og erhverv

Vi giver her et eksempel på et køb af en computer der koster 10.000 inkl. moms, hvor du bruger den 50% erhvervsmæssigt.

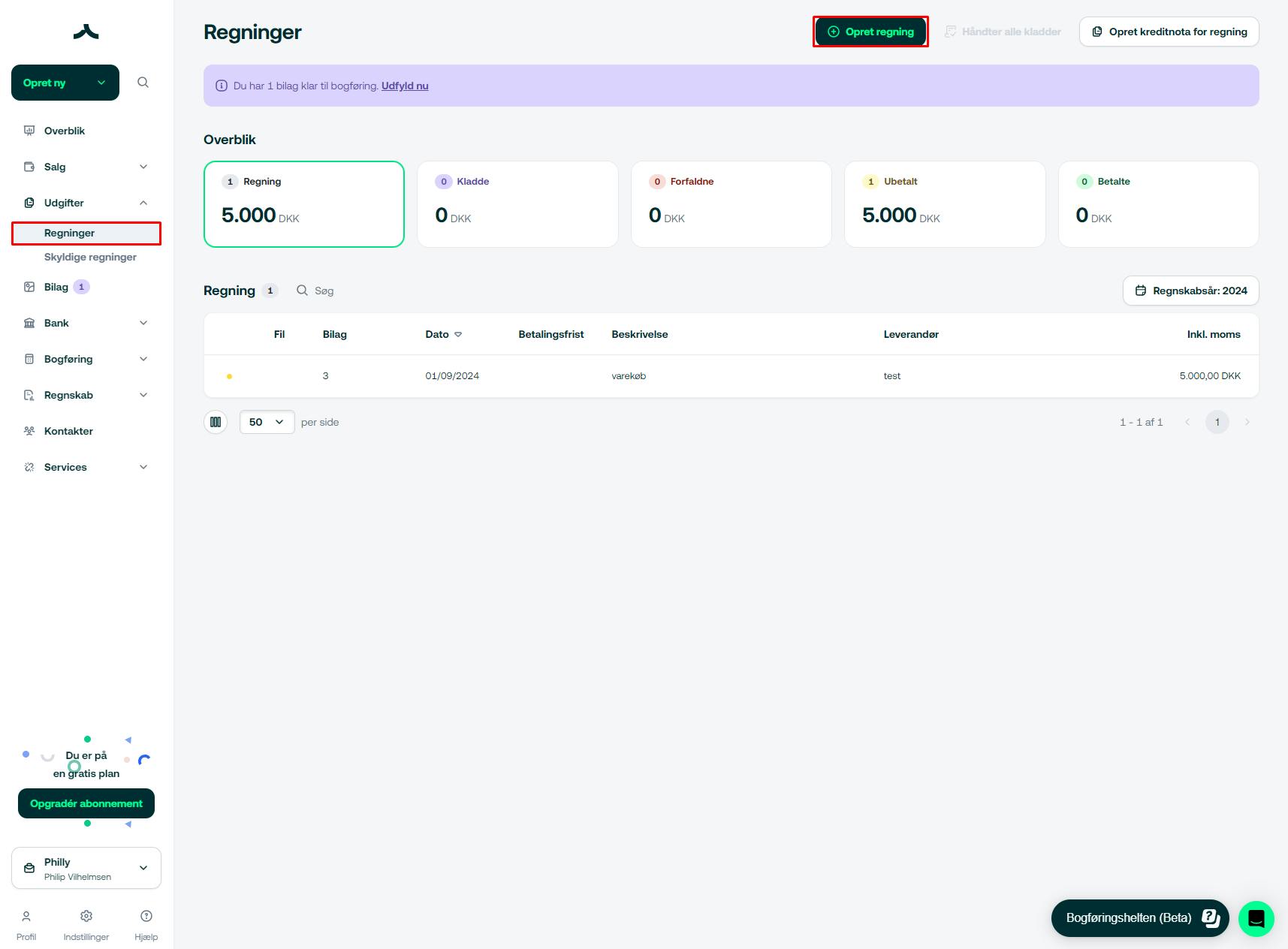

- Vælg Udgifter → Regninger

- Klik Opret regning

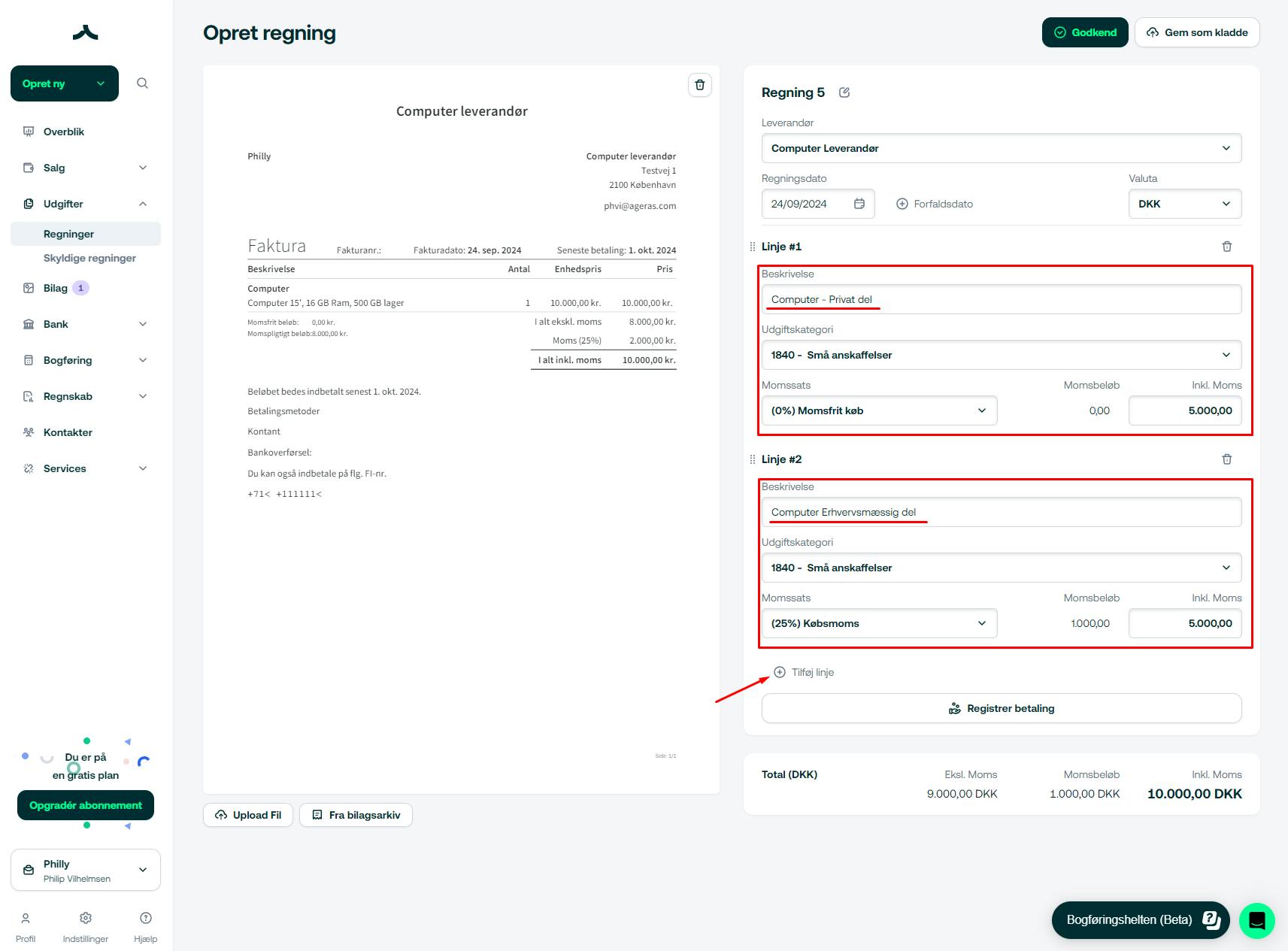

Her er det vigtigt at du deler regningen op i 2 linjer ved at klikke på Tilføj linje. Fremgangsmåden er at du skriver den erhvervsmæssige del ind i én linje, og den privat i en anden.

- Ved den private del, skal du vælge udgiftskontoen 1840 - Små anskaffelser med momssatsen (0%) Momsfrit køb.

- Ved den erhvervsmæssige del vælger du samme udgiftskontoen men vælger momssatsen (25%) Købsmoms.

Derefter klikker du Godkend, og så har du bogført en regning for en computer, som både bruges i det private og erhvervsmæssige. Og i dette fælde har du "kun" fået 1.000 kr. i momsfradrag i stedet for 2.000 kr. som det oprindelig momsbeløb var.

Sådan bogføres køb af computer til virksomhedsbrug

Hvis du køber en computer som udelukkende skal bruges til virksomhedsbrug, er fremgangsmåden simpel. Hvis computeren koster under 32.000 kr. (2023) eksklusiv moms, vil du kunne bogføre den på kontoen 1840 - Små anskaffelser med momssatsen Købsmoms (25%) og derved få et fuldt momsfradrag for købet.

Hvis computeren dog er dyrere end 32.000 kr. (2023) eksklusiv moms, skal den bogføres som et aktiv på kontoen 5310 - Driftsmidler og inventar (kostpris) hvorefter den kan afskrives over nogle år. Momssatsen vil stadig være Købsmoms (25%).

Momsregler for køb af computer fra udenlandsk leverandør

Hvis du i stedet havde købt computeren af en udenlandsk leverandør (indenfor EU), skal du bogføre regningen under 1840 - Små anskaffelser og vælge momssatsen Køb af varer i andre EU-lande (0%)

Hvordan bogføres computertilbehør?

Når du køber noget computertilbehør, f.eks. mus, skærm eller tastatur, gælder samme regler som for køb af computer. Hvis tilbehøret bliver brugt til både privat og erhvervsmæssig brug, skal regningen bogføres med en privat del, som er uden momsfradrag, og en erhvervsmæssig del, som er med momsfradrag.

Det er altså samme fremgangsmåde som ovenstående eksempel blev bogført. Vær dog opmærksom på at der er en grænse for straksafskrivninger (metoden som bliver brugt ovenover), som påvirker bogføringen. Dette skal du være opmærksom på, når du bogfører computertilbehøret.

Hvornår går grænsen for straksafskrivninger?

Når man skal bogføre et køb af en computer, mobil, værktøj eller andet inventar som bruges i virksomheden, er der en grænse for, hvornår det skal bogføres på f.eks. 1840 - Små anskaffelser eller på en konto under balancen såsom 5310 - Driftsmidler og inventar (kostpris).

Man benytter statens grænse for småanskaffelser, som i 2023 ligger på 32.000 kr. eksklusiv moms. Dvs. hvis du køber en computer til en pris under 32.000 kr. eksklusiv moms, kan du straksafskrive computeren ved at bogføre den på f.eks. 1840 - Små anskaffelser.