Har du brugt en konsulent eller en freelancer til at få udført et stykke arbejde i din virksomhed? Måske du har brugt en konsulent til at udfører noget arbejde for en kunde, som du ikke kunne hjælpe med? Så kan du få momsfradrag for udgiften så længe arbejdet som er udført er i relation med virksomhedens momspligtige aktivitet.

Vi vil i denne artikel give eksempler bogføring af forskellige typer af konsulentarbejde i Danmark. Dette gælder blandt andet advokatbistand, revisor eller bogholdere samt ekstern hjælp til lønadministration.

Momsregler for konsulentarbejde

Mange virksomheder bruger efterhånden konsulenter til mange typer af opgaver, som kan være alt fra advokater, revisorer, bogholdere, virksomhedsrådgivere eller lignende. Konsulenter kan f.eks. blive brugt til at hjælpe din virksomhed i noget administrativt arbejde, men kan også blive hyret af din virksomhed til at hjælpe en af dine kunder. Denne konsulentbistand kan du få momsfradrag for.

Du skal være opmærksom på om du bruger en dansk konsulent eller udenlandsk konsulent. Hvis du benytter en udenlandsk konsulent, kan du vælge samme udgiftskonto men skal i stedet vælge momssatsen Køb af ydelser i andre EU lande (0%) eller Køb af ydelser i øvrig udland (ikke EU lande)(0%).

Sådan bogfører du advokatbistand

Hvis du har brugt en advokat til din virksomhed, skal du betale for advokatbistanden. Det kan også være du har hyret advokaten ind til at hjælpe din kunde. Begge typer konsulentarbejde er fradragsberettiget. Vi bruger kassekladden til at bogføre denne type udgift.

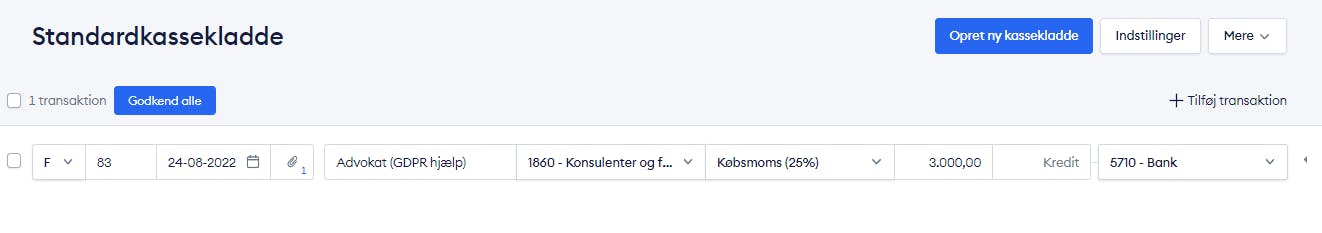

- Gå til Bogføring → Kassekladde

- Udfyld dato og upload bilag

- I beskrivelsen kan du skrive Advokat og evt. tilføje hvad advokaten skulle bruges til. Vi bruger et eksempel med GDPR konsultation.

- Vælg kontoen 1860 - Konsulenter og freelancere med momssatsen Købsmoms (25%)

- Skriv beløbet i debet og vælg 5710 - Bank som modkonto

- Klik Godkend alle

Sådan bogføres eksternt revisorarbejde

Det kan være du har haft brug for noget hjælp fra en bogholder eller revisor i forbindelse med noget bogføring. Bogføring er ikke altid lige nemt, og mange gange har man lige brug for en erfaren bogholder eller revisor til at hjælpe med bogføringen. Denne type arbejde konsulentarbejde er også fradragsberettiget og vil blive bogført således:

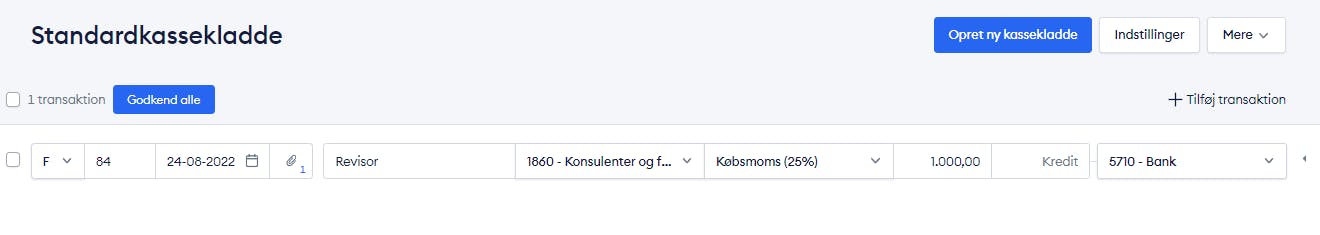

- Gå til Bogføring → Kassekladde

- Vælg dato og upload bilag

- I beskrivelsen kan du skrive Revisor eller Bogholder

- Vælg kontoen 1860 - Konsulenter og freelancere med momssatsen Købsmoms (25%)

- Skriv beløbet i debet og vælg banken som modkonto

- Klik Godkend alle

Sådan bogføres ekstern lønadministrationen

Har du haft brugt dig af en ekstern konsulent til at hjælpe med lønadministrationen? Så kan du få momsfradrag for udgiften. Med lønadministration menes der håndtering af løn som f.eks. kan være registrering af timer, lønkørsel og indberetning til SKAT. Det er altså det manuelle arbejde i at køre løn.

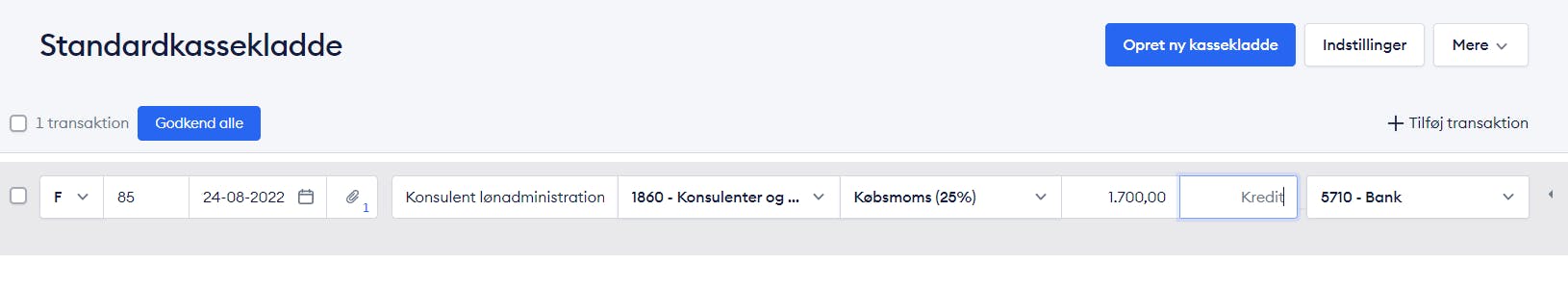

- Gå til Bogføring → Kassekladde

- Vælg dato og upload bilag

- I beskrivelsen skriver du Konsulent lønadministration

- Vælg kontoen 1860 - Konsulenter og freelancere og sæt momssatsen til Købsmoms (25%)

- Skriv beløbet i debet og vælg modkonto

- Klik Godkend alle