Har din virksomhed givet en donation til en velgørenhed, skal du være opmærksom på reglerne herom. Der gælder nemlig forskellige regler alt efter virksomhedstype.

Som udgangspunkt skal det nævnes at donationer er momsfrie. Vi vil derfor gennemgå reglerne for bogføringen med henblik på at forstå skattereglerne for donationer.

Man skal huske, at man ikke kan forvente en modydelse ved en donation. Det er f.eks. her en donation afviger fra et sponsorat, hvor man typisk får reklame som modydelse. Du kan læse mere om bogføring af sponsorater i vores artikel.

Hvornår kan man få skattefradrag for donationer?

Generelt vil man se på formålet af donationen, før man kan se på de fradragsmuligheder der er. Der skal altså være en virksomhedsmæssig interesse og relevans i donationen. Man kan nemlig ikke få skattefradrag bare fordi man har givet en donation som en god gerning. Så hvis formålet er berettiget, kan man som udgangspunkt få skattefradrag.

Hvilke regler gælder for små virksomheder?

Dog skal man være opmærksom på, at virksomhedstypen også spiller en rolle for fradragsmulighederne. F.eks. kan en enkeltmandsvirksomhed eller anden personlig ejet virksomhed donere for op til 18.300 kr. (2024) til alment velgørende fonde, foreninger, stiftelser eller lignende, såfremt de er godkendt af SKAT. En forening er godkendt af SKAT til at modtage donationer, hvis de er angivet på denne liste fra SKAT.

Som enkeltmandsvirksomhed kan man eksempelvis vælge at bogføre donationen i virksomheden og opnå et skattefradrag eller indberette donationen på den personlige selvangivelse. Det er op til afgiveren selv, men man kan ikke få fradrag begge steder. Derfor skal man være opmærksom på, at hvis en velgørenhed indberetter det for en, så sker det gennem et CPR nummer og derfor kommer der et personligt fradrag.

Sådan bogføres donationen som personlig ejet virksomhed

Hvis virksomheden vælger at bogføre det i regnskabet og opnår et skattefradrag herigennem, vil bogføringen afhænge af om det er under eller over grænsen på 18.300 kr. Hvis det er under grænsen, vil det bogføres under en nyoprettet konto under 1600 - Marketing- og rejseomkostninger. Du kan læse vores guide på oprettelse af konto i Billy.

Efter kontoen er oprettet, vil vi bruge kassekladden til bogføringen. Du finder kassekladden under Bogføring → Kassekladde.

- Upload bilag og vælg dato

- Skriv Donation i beskrivelsen

- Vælg den nyoprettede konto

- Vælg momssatsen Momsfrit (0%)

- Skriv beløb i debet

- Vælg banken som modkonto

- Klik Godkend alle

Hvis du derimod har givet for mere end 17.200 kr., skal det bogføres som privat udlæg på 7130 - Mellemregning med ejer i stedet for donationskontoen. Derved kan du ikke få skattefradrag for denne udgift. Det vil se således ud:

Hvilke regler gælder for selskaber?

Som selskab er der lidt andre regler for donationer. Dog gælder den samme regel med at donationen skal være til et berettiget formål, hvis selskabet ønsker skattefradrag for udgiften. Derudover kan et selskab også give donationer (støtte) til forskning, hvis forskningen er godkendt af Danmarks Forskningspolitiske råd. Et eksempel på dette er Kræftens bekæmpelse, men du kan se en fuld liste af godkendte forskninger her.

Et selskab kan give donationer for op til 15% af selskabets skattepligtige indkomst, hvis de ønsker skattefradrag. Med det menes omsætningen eksklusiv moms. Alt over dette giver ikke skattefradrag.

Sådan bogføres donationen som selskab

Hvis du har doneret en sum penge til en godkendt forening eller forskning, skal det bogføres ind i regnskabet. Hvis donationen er under grænsen på 15% af den skattepligtige indkomst, vil det blive bogført på en nyoprettet konto under 1600 - Marketing- og rejseomkostninger. Du kan se længere oppe for en guide til oprettelse af konto i kontoplanen.

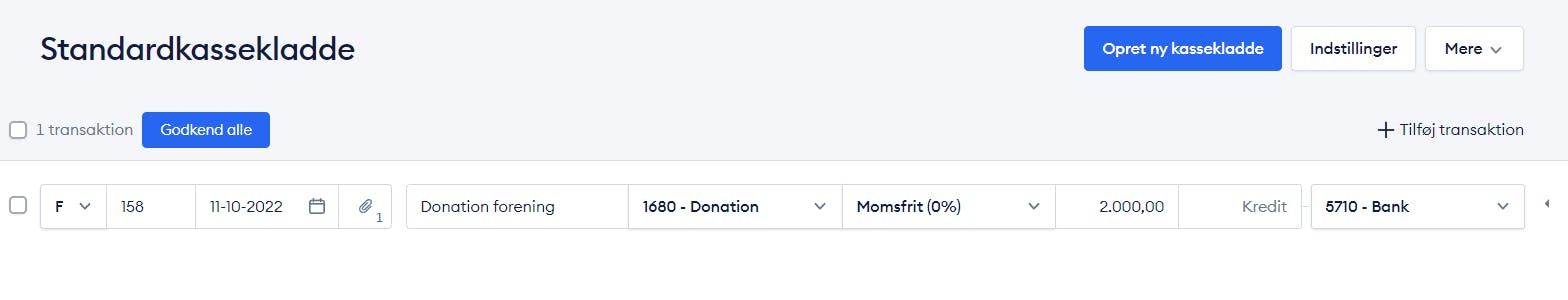

Vi bogfører donationen i kassekladden under Bogføring → Kassekladde.

- Upload bilag

- Vælg dato

- Skriv Donation + modtager i beskrivelsen

- Vælg den nyoprettede konto og momssatsen Momsfrit (0%)

- Skriv beløb i debet og vælg modkonto

- Klik Godkend alle

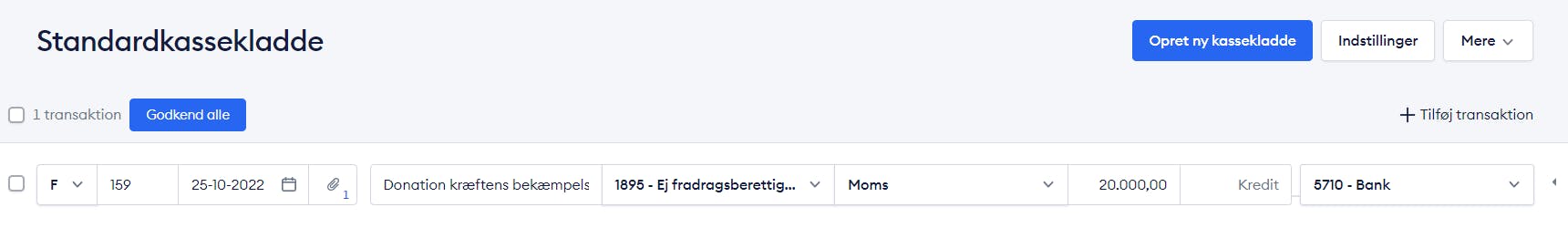

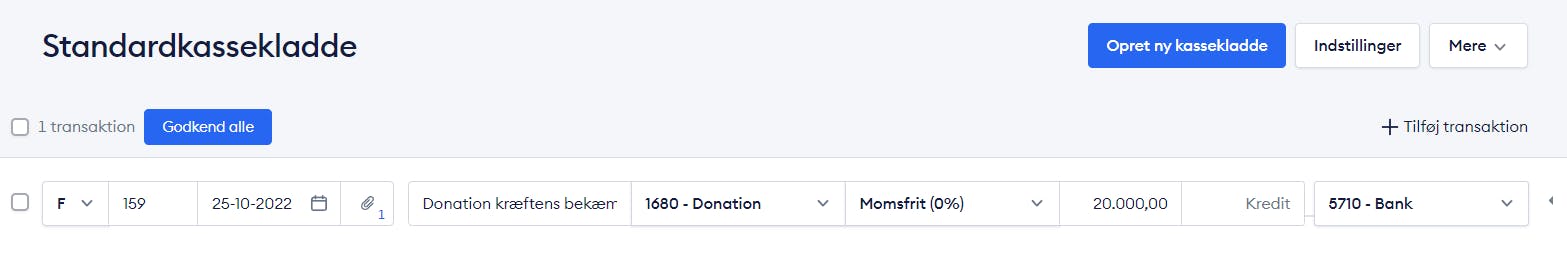

Hvis selskabet har givet for mere end grænsen på 15%, skal det i stedet bogføres på kontoen 1895 - Ej fradragsberettigede omkostninger med momssatsen Momsfrit (0%).